Закон о самозанятых – давно напрашивающаяся мера со стороны государства, которое понимает, что очень много граждан России налоги просто-напросто не платят, хотя доход получают. Естественно налоги эти мизерные, по сравнению с суммами, которые должны уходить в бюджет от корпораций и крупных фирм. Ведь какой-нибудь репетитор по русскому языку Татьяна Васильевна получает со своего скромного приработка совсем немного. Но представьте, сколько в стране таких Татьян Васильевн! Сколько репетиторов, фрилансеров-копирайтеров, дизайнеров, нянь, мастеров ручной работы, людей сдающих квартиры. И все они не платят налоги, хотя получают доход.

Закон о самозанятых

С 1 января 2019 года по 31 декабря 2028 года в нескольких регионах страны (Москва, МО, Калужская область и Татарстан) ввели проект федерального закона №551845-7, по которому предлагается в этих областях провести эксперимент по установлению специального налогового режима «Налог на профессиональный доход».

Его задача – упростить процесс налогообложения для тех, кто работает на себя самого. То есть как раз для тех, кто работал в «серой» зоне экономики, не показывая своего дохода. Единственным способом для них раньше было открытие ИП. Но этот вариант большинство отвергало, потому что индивидуальному предпринимателю нужно платить 13% НДФЛ, либо 6% с дохода. А доходы с такого типа занятости и так небольшие.

Налоговая ставка для самозанятых

На данный момент предусмотрено две налоговые ставки:

- 4% платится в том случае, если самозанятый рассчитывается с физическими лицами.

- 6% платится, если расчёт идёт с юрлицом, или ИП.

Для кого закон полезен по задумке государства

- Для ИП. Точнее для тех, кто деятельность предпринимательскую ведёт, но из-за большой бумажной волокиты и высокого налога никак её не оформляет. Ведь закон призван уменьшить налоговое бремя, а также избавить предпринимателя от бумажных отчётов.

- Для юрлиц, которые являются клиентами самозанятого (например, агентство заказывает текст у фрилансера-копирайтера). Раньше юрлицу требовалось исполнять обязанности налогового агента и перечислять налог в бюджет самостоятельно. Однако сейчас это будет делать самозанятый.

Как самозанятому платить налоги

Налог для самозанятых называется НПД – налог на профессиональную деятельность.

Для удобство разработано приложение «Мой налог», которое упрощает отчётность. В нём самозанятому нужно указать сумму, которую он получает за товар, или за услугу. Выписывается чек. Всё это – и есть регистрация дохода.

Далее, самозанятый получает уведомление от налоговой с общей суммой налога за предыдущий месяц. Расчёты производятся автоматически, поэтому на это времени тратить не нужно.

Перечисляется сумма налога до 25 числа месяца, который следует за отчётным. Оплату можно производить с банковской карты.

Что делать, если деятельность ведётся вне зоны проведения эксперимента?

Увы, этот вопрос настолько же частый, насколько ещё точно в законе не фиксированный. Всё, что есть сейчас – письмо ФНС от 21.02.2019 № СД-4-3/3012@.

Из письма можно понять, что при регистрации самозанятый выбирает регион ведения деятельности. И это должен быть один из четырёх регионов. Однако при этом вести деятельность в нескольких регионах (даже тех, которые в эксперимент не входят) он право имеет. Как имеет право и платить за это НПД (тот самый налог на профессиональную деятельность, который платят самозанятые).

То есть простыми словами, если вы хотите платить НПД, а не налог для ИП, то вам нужно зарегистрироваться как самозанятый в одном из четырёх регионов. В ином случае, придётся платить по полной.

Такая ситуация, понятное дело, не устраивает никого. Особенно тех, кто решил всё-таки пойти путём государственных рекомендаций и свою деятельность зарегистрировать. Поэтому идут плотные обсуждения этого вопроса. Сейчас уже известно, что вопрос будет решён в ближайшее время. Возможно с 2020 года, а может быть даже и осенью 2019 года, работать по НПД разрешат и самозанятым других регионов.

Отдельный вопрос возникает по фрилансерам, которые заняты в сети Интернет. Ведь у них нет чёткой привязанности к месту.

Когда ситуация прояснится, мы добавим материал в нашу статью.

Почему закон называется экспериментом?

Потому что правительство ещё не знает, будет ли он настолько действенным, чтобы ввести его на постоянной основе. С 2019 по 2028 год закон действует для четырёх регионов – Москва, Московская, Калужская области и республика Татарстан.

Закон «обкатывается» в этих регионах, выявляются минусы и плюсы, по ходу вводятся дополнения, изменения. Задача – получить к 2028 году готовую и чёткую картину того, как закон должен действовать, чтобы всем было удобно.

Виды самозанятости

На данный момент чёткого списка разрешённых видов деятельности, которыми может заниматься самозанятый нет. Но есть список профессий, которым запрещено переходить на самозанятость. К ним относятся:

- Продажа бензина, алкогольной продукции, подакцизных товаров, а также товаров, подлежащих в обязательном порядке маркированию.

- Деятельность связанная с перепродажей прав на имущество, авто и другие товары.

- Ведение предпринимательской деятельности в интересах другого лица (поручение, агент, комиссия).

- Предпринимательская деятельность с наймом сотрудников.

Также есть ограничения по доходу. Самозанятые не могут получать более 2,4 миллиона рублей в год.

Профессии, которые уже официально признаны возможными для оформления статуса самозанятого:

- Такси

- Фрилансеры, к которым относят дизайнеров, копирайторов и интернет-маркетологов.

- Мастера по типу сантехник, электрик, строитель.

- Разнорабочие (это в первую очередь грузчики и куьеры).

- Мастера ручной работы.

- Фотографы и видеооператоры

- Арендодатели (да, те, кто сдают квартирные площади).

На данный момент все, кто занимается репетиторством, выполняет функции няни или уборщицы, пока что можно не регистрироваться в качестве самозанятого. Такое положение актуально до 31 декабря 2019 года. Далее возможно в силу вступят новые изменения.

Можно ли быть одновременно ИП и самозанятым?

Можно. Вы можете быть самозанятым, а потом оформить ИП, или наоборот. Есть возможность будучи ИП поменять налоговый режим с ОСНО или УСН на НПД.

Совмещать самозанятость с работой по найму тоже можно.

Что выгоднее – быть в статусе ИП или самозанятого?

Если сравнивать стандартную ставку по налогу в случае ИП (13%) со ставкой самозанятого, то вывод один – выгоднее платить ПНД (если вы занимайтесь тем, что разрешено самозанятым).

Но в случае индивидуального предпринимательства предусматривается упрощённая система налогообложения со ставкой в 6%. А она равняется ставке самозанятого при расчётах с юрлицами и ИП. Как быть тут? Смотреть на второй фактор.

Индивидуальный предприниматель платит фондовые взносы – 6 884 рублей страховой, 29 354 рубля – пенсионный и 1% на доходы, которые превышают сумму в 300 тысяч рублей. Причём в 2020 году эти суммы будут ещё выше. И да, если у вас нет прибыли, никого это не интересует. Платите.

Налог при этом вычитается. То есть, если сумма налога меньше взносов, то вы его не платите. Если больше, то вычитаете из суммы налога сумму взносов, и платите налог в остатке (помимо собственно взносов).

Пример 1. Доход за год составляет 2 миллиона рублей.

Предположим, вы зарабатываете 2 миллиона в год. Если вы самозанятый, то платите при этом налога на 120 000 рублей. Это те самые 6% (предположим, что расчёт ведётся не с физлицами).

Если вы ИП на упрощённой системе налогообложения, то платите 120 000 рублей налога (6%), а также 6 684 рубля в страховой фонд (ОМС), а также 29 354 рубля в пенсионный фонд, а также 1% от дохода свыше 300 000 рублей (17 000 рублей).

То есть 120 000 рублей налога + 53 038 рублей. Но так как налог больше платы в фонды, из 120 000 рублей эта плата вычитается. То есть налог уже составляет 66 962 рубля. А значит, общая сумма выплат составит те самые 120 000 рублей (сами взносы в фонды ведь никуда не деваются).

Но при равных выплатах, у ИП больше возможностей. Во-первых, он может давать социальные и медицинские гарантии. Во-вторых, он поддерживает пенсии. Получается, что ИП быть в этом случае выгоднее.

Но то был пример, который в реальности подходит малому количеству людей. Ведь кто из самозанятых может заработать 2 миллиона за год (по 166 000 рублей в месяц)?

Поэтому давайте посмотрим на другой пример.

Пример 2. Доход за год 500 000 рублей.

Налог самозанятого равен 30 000 рублей (6%).

Налог ИП равен 30 000, а также 29 354 взнос в пенсионный фонд, а также 6 684 рубля в страховой фонд, а также 1% от суммы превышающей 300 000 рублей (2 000 рублей от 200 000 рублей). Получается сумма неналоговых платежей будет 38 038 рублей.

Но так как налог меньше, чем неналоговые платежи, ИП его не платит. То есть за 500 000 рублей дохода за год, он заплатит в общей сложности только 38 038 рублей.

Это всё равно больше, чем заплатит самозанятый. А если взять пример, когда самозанятый зарабатывает за год эту сумму только на физлицах, то его налог вообще составит 20 000 рублей.

Вывод: Самозанятым выгоднее быть, только если годовой доход не превышает 700 тысяч рублей. Или если не требуется заниматься деятельностью, которая самозанятым не разрешена.

Теперь, когда мы на цифрах поняли, кому выгоднее быть самозанятым, давайте обсудим плюсы и минусы, которые есть в этом новшестве от правительства.

Плюсы самозанятости

- Простота системы налогообложения, которая позволяет вести и сдавать отчётность через собственный телефон.

- Принимать деньги можно на банковскую карту, наличными, а также через системы электронных платежей.

- Чеки выдаются через мобильное приложение.

- Самозанятость официально подтверждает доход, что необходимо, например, при подаче документов на ипотеку.

- Нет необходимости платить налог, когда нет доходов.

- Стабильность до 2028 года (не факт, что не введут что-то раньше, но пока что так).

Минусы самозанятости

- Не подходит тем, кто зарабатывает большие суммы, так как ИП на УСН при этом становится выгоднее. А также, если доход за год превышает 2,4 миллиона рублей, то самозанятость запрещается законодательно.

- Не все виды деятельности доступны для самозанятых.

- Налоги. Для большинства тех, кто действовал по-серому, зарабатывая небольшие суммы «шабашкой» отдавать часть денег – всегда минус.

Можно ли самозанятому открыть расчётный счёт в банке?

Очень частый и актуальный вопрос, который требует разъяснений! Но прежде, чем на него ответить, нужно разобраться с тем, какие счета открывают банки вообще.

Дело в том, что есть два основных вида счетов. Это счёт для физических лиц и счёт для ведения предпринимательской деятельности.

Так как мы говорим о том, что самозанятый планирует получать оплату на счёт за свои услуги и товары, то значит нужен нам именно счёт для предпринимательской деятельности. Вот только банки открывают этот счёт после предоставления ряда документов, которые подтверждают статус ИП или ООО. А этих документов у самозанятого быть не может.

Получается, что самозанятый для предпринимательской деятельности открыть расчётный счёт в банке не может. Ему доступен только счёт для физических лиц. Но он для получения дохода от товаров и услуг не подходит.

Важно! Существует проблема связанная со счетами и оплатой за услуги самозанятых. Дело в том, что если самозанятый откроет обычный счёт для физлиц, а организация переведёт ему на этот счёт деньги в качестве оплаты его работы, то банк такой счёт сразу заблокирует. Потому что это будет предпринимательская деятельность, не позволительная для обычных счетов.

Этот нюанс уже привёл к многочисленным проблемам у тех, кто решил получить статус самозанятого. Поэтому, мы рекомендуем быть аккуратнее, и пока вопрос не решён на законодательном уровне, не пользоваться схемой перечисления на счета от юридических лиц.

Примечание: уже разрабатывается проект специального банка для самозанятых, а также разрабатываются поправки.

Закрывающие документы у самозанятых

Очень частный и важный вопрос. Что считать закрывающими документами от самозанятых. Особенно это актуально для фирм и ИП, которые с ними работают, ведь им нужно подтверждать свои расходы.

Закрывающим документом будет являться чек, который самозанятый обязан выдавать при оплате его услуг/товаров/работы.

Если такого чека нет, то есть основание получить отказ по учёту расхода. Это нужно обязательно помнить бухгалтерам.

Регламентирует такой порядок письмо ФНС от 20.02.2019 №СД-4-3/2899@.

Примечание: хранить чек можно, в том числе и в электронном виде, это не запрещено. Также можно при желании его распечатать.

Можно ли считать акт о выполненных услугах заменой чеку?

Нет. В том же письме от ФНС этот вопрос также регламентируется.

Что делать, если самозанятый не хочет выдавать чек?

Этот вопрос специально для тех, кто с самозанятыми работает. Но и самим плательщика НПД не лишним будет знать, что следует за невыдачу чека.

Во-первых, чек нужен в качестве закрывающего документа.

Во-вторых, на самозанятого можно пожаловаться в налоговую. Но необходимо будет подтвердить свою жалобу.

Штрафы для замозанятых

Переходя от предыдущей темы, давайте посмотрим, что грозит самозанятому, если он чек не выдал.

Штраф может быть назначен, если самозанятый гражданин не выдал чек, а также, если нарушил сроки выдачи чека, о которых мы уже писали выше.

Размер штрафа составит 20% от чека, но не менее 1000 рублей.

Если нарушение зафиксировано повторно в течение шести месяцев, взимается штраф в размере невыданного чека, но в этот раз уже не менее 5000 рублей.

Нужна ли самозанятому печать?

Прежде всего, нужно знать, что отдельного федерального закона об обязательности печати нет. Это, во-первых.

Во-вторых, самозанятый работает через мобильное приложение «Мой налог» и другие закрывающие документы, кроме как чек из этого приложения не выдаёт. Соответственно для этого ему печать не понадобится.

Но в то же время, если самозанятый планирует работать с юридическими лицами, то документы он заверять должен будет. Вот только сегодня документы заверяются подписью уполномоченного лица. Ведь для официальных бумаг достаточно подписи с расшифровкой. (другое дело, что многие фирмы так привыкли к печатям на документах, что требуют их там, где не обязательно).

Запретов на получение печати для самозанятого тоже нет. Поэтому, есть смысл её оформлять только в том случае, если самозанятый планирует работать с юрлицами (не забудьте, что не до конца ещё ясен вопрос с переводом оплаты на счета), или если самозанятый планирует заключать официальный договор.

Во всех остальных случаях, печать будет только тратой средств.

Но если вы всё-таки решили заказать печать, то что же на её оттиске должно быть?

- ФИО

- ИНН

- Указание на то, что вы являетесь плательщиком НПД.

Любые дополнительные данные – на усмотрение самозанятого.

Теперь перейдём к следующему глобальному вопросу.

Как стать самозанятым?

Для того, чтобы самозанятые платили налоги, им стараются упростить всё по максимуму. В том числе и процесс регистрации.

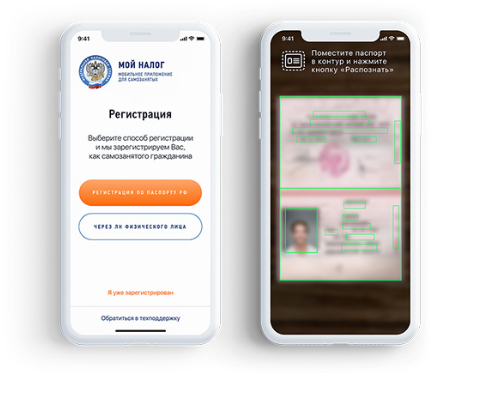

Шаг 1. Скачать приложение.

Для того, чтобы зарегистрироваться в статусе самозанятого, вам понадобится скачать на мобильное устройство приложение «Мой налог». Сделать это можно на официальном ресурсе ФНС.

На этой странице есть подробная инструкция по приложению, а в самом её низу две ссылки на скачивание из магазинов AppStore и GooglePlay.

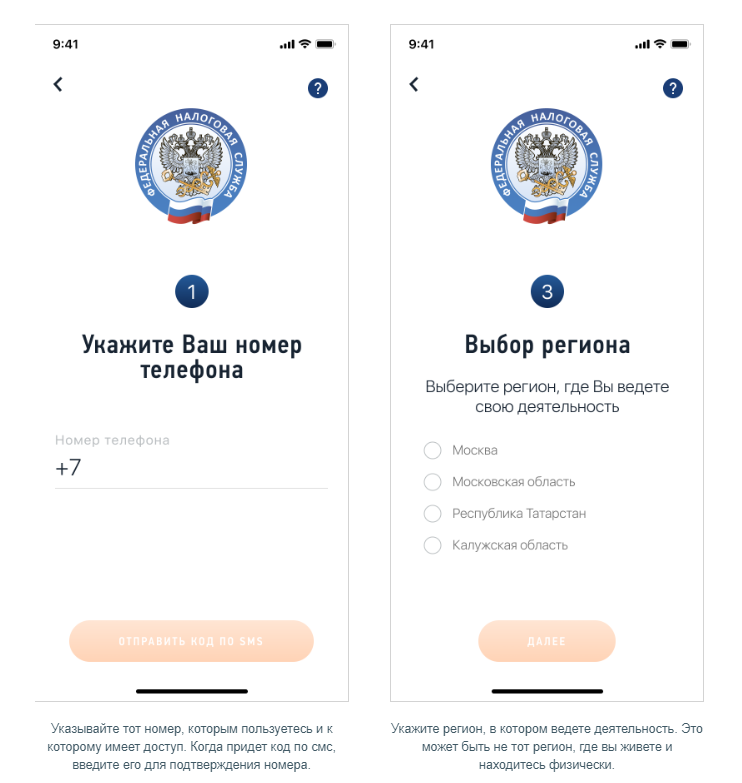

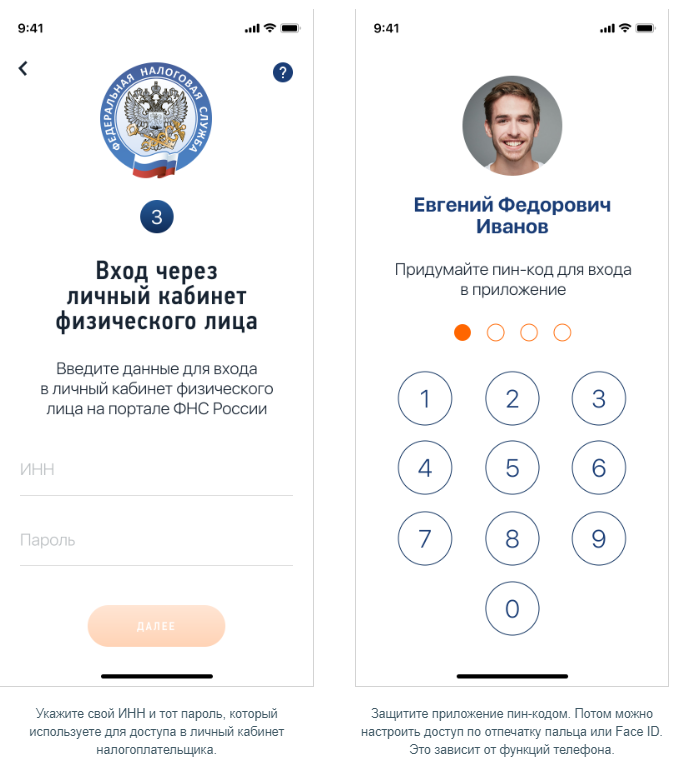

Шаг 2. Зарегистрироваться.

Сделать это можно двумя способами. Первый – через личный кабинет налогоплательщика, если он у вас есть. Потребуется пароль от него и ИНН. Второй – с помощью паспорта. Его нужно будет отсканировать.

Шаг 3. Ожидайте проверки данных.

Примечание:

Если вы переходите из статуса ИП на самозанятость, то потребуется в течение 30 дней после регистрации отправить заявление в налоговый орган о том, что вы переходите на другую систему налогообложения.

Если наоборот – с ПНД на УСН, то заявление подавать нужно в течение 20 дней.

Если этого не сделать, то вам привяжут общую систему налогообложения, что не очень приятно.

Нужно ли самозанятому выдавать чек?

Нужно. Сделать это можно через то же приложение «Мой налог». Чеки выдаются, если:

- У вас официальный статус самозанятого.

- Если вы ведёте предпринимательскую деятельность в регионах, где действует эксперимент.

- Если вы получаете оплату за товары собственного производства или услуги, которые разрешены самозанятым.

Какие сроки у выдачи чеков?

Сроки для самозанятых регламентируются точно также, как и для всех остальных предпринимателей. Из закона следует, что чек формируется и отдаётся покупателю в момент расчёта (наличными, или электронным переводом).

В случае если имеет место банковский перевод на счёт, то чек нужно выдавать не позднее 9ого числа следующего месяца.

Да, с тем, чтобы выбивать чек сразу иногда могут возникнуть сложности. Но налоговая служба обещает пока что к самозанятым относится лояльнее и не штрафовать в сложные моменты.

Как передать чек покупателю?

Так как чек выдавать нужно в момент совершения оплаты, самозанятые могут делать это в электронном формате:

Способ 1. На мобильный номер или на электронную почту. Для этого потребуется сначала получить данные от клиента.

Способ 2. Через QR-код. Такой код содержится в чеке, который формируется у вас в приложении. Всё что нужно покупателю – просканировать его своим телефоном (для этого устанавливаются отдельные приложения, позволяющие считывать QR-коды).

Что указывается в чеке?

Примечание: все реквизиты формируются автоматически, вам не нужно ничего вводить вручную.

- Название документа

- Дата и время проведения расчётной операции.

- ФИО продавца, который также является налогоплательщиком.

- ID продавца.

- Указание на то, что применяется НПД.

- Наименование товаров/услуг/работ.

- Сумма.

- Номер налогоплательщика-покупателя (обязанность сообщения своего номер возлагается на него, поэтому продавец может об этом не беспокоиться).

- QR-код.

- ID налогоплательщика-оператора, если он участвует в формировании чека.

- Номер чека.

Со временем количество реквизитов может измениться, если будут введены новые поправки в закон.

Как выдать чек, если самозанятый продал товар через интернет в другую страну?

Важно! Перепродажа товаров самозанятым запрещена!

Поэтому мы говорим именно о товаре, который был произведён самим продавцом. Наиболее актуально это для мастеров ручной работы, которые не редко торгуют через интернет-ресурсы, в том числе и за рубеж.

Федеральная налоговая служба говорит о следующем порядке действий в таком случае:

- Чек формируется стандартным способом через приложение.

- В электронном виде он направляется на электронную почту покупателя, или мобильный телефон посредством смс.

Дата поступления средств – это дата, когда деньги были зачислены на счёт самозанятого.

Сумма в рублях указывается по курсу Центробанка на дату поступления этих средств.

Важно! Сумма в чеке обязательно должна быть только в рублях!

Как сделать возврат?

Если клиент вам вернул товар, то и чек нужно аннулировать, чтобы на сумму этого товара не начислялся налог.

Сделать это можно в приложении. Такая функция там предусмотрена. Однако обязательно нужно будет указать причину аннулирования. Просто выберете нужны чек и проведите процедуру.

Что делать, когда чек аннулировал по ошибке?

В приложении нет функции возврата аннулированного чека. (Возможно введут позже, но пока нет). В этом случае, вам потребуется просто выбить точно такой же чек заново.

И также отправить его клиенту! Потому что у нового чека будет другой номер.

Примечание: если не вернуть аннулированный по ошибке чек, можно нарваться на штраф.

Кому выбивать чек, если работает группа самозанятых?

Для того, чтобы разобраться, давайте посмотрим на конкретный пример.

Три грузчика выполнили один заказ. Каждый из них работает в статусе самозанятого. Клиент провёл оплату одним платежом бригадиру этих троих. А бригадир разделил оплату и отдельно выдал каждому деньги.

В этом случае, каждый из трёх грузчиков, отражает в своём приложении свой доход, формирует чек и отправляет его клиенту. То есть, клиент получает три чека. Или четыре, если бригадир часть оплаты оставил себе (также получил доход за услуги).

И раз уж речь зашла о грузчиках, давайте перейдём к ещё одному частому вопросу.

Граждане каких стран могут стать самозанятыми в РФ и платить НПД?

Здесь всё просто. Согласно закону, встать на учёт в налоговую могут граждане Евразийского Экономического Союза, куда входят:

- РФ

- Беларусь

- Казахстан

- Армения

- Кыргызстан

Соответственно, только граждане этих стран могут рассчитывать на одобрение, если захотят зарегистрироваться в статусе самозанятых и платить налог на профессиональную деятельность.

Учитываются ли расходы на производство товара при оплате налога?

Многие мастера, изготавливающие сувениры ручной работы интересуются, с какой суммы им платить налог – с суммы стоимости конечного изделия, или с суммы за вычетом расходов на его изготовление?

Вопрос актуальный. Но ответ на него простой.

Самозанятый платит налог на весь доход с реализации товара/услуги/работы.

Пример: Мастер потратил 1000 рублей, купил материал и изготовил из него сувенир. После этого, он продал сувенир за 3000 рублей.

Вопрос: При том, что он самозанятый, с какой суммы ему платить налог? С трёх тысяч рублей, или с двух, потому что тысяча ещё была расходом?

Ответ: Он платит 4% (продал сувенир физлицу) с 3000 тысяч рублей. Потому что именно на три тысячи продал и выбил покупателю чек. Никакие расходы не учитываются.

Комментарии

Захаров Андрей 16 марта 2020 20:25

Схренали самозанятый не может быть ИП? НПД это особый налоговый режим и преминим как к ИП, так и к физлицу. НА сайте налоговой даже это написано.

Ответить Отмена

Михаил 3 июля 2020 13:50

Вопрос: какие отношения с самозанятыми будут когда настанет время расчета пенсии?

Ответить Отмена